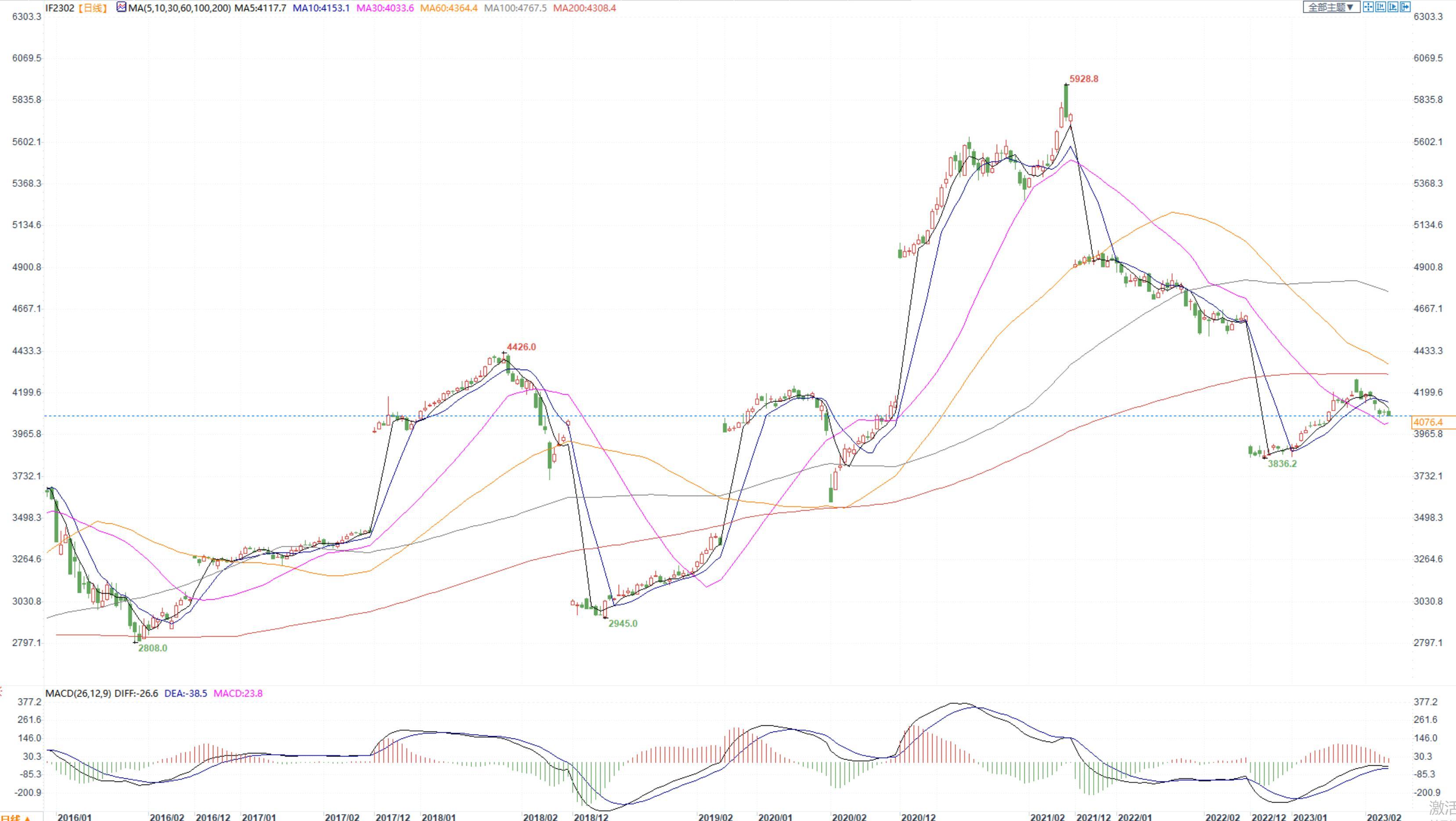

股指期货:市场震荡下行,期指全线收跌

【今日涨跌】四大期指全线收跌。IH2302收盘价为2734.0,收跌0.29%;IF2302收盘价为4076.4,收跌0.36%;IC2302收盘价为6266.0,收跌0.62%;IM2302收盘价为6865.8,收跌0.42%。

【市场表现】今日市场早盘震荡下行,上证综指止于日线级别20日均线上方。今日成交额继续缩量,缩量408亿元至8047亿元。外资继续净卖出,今日北上资金净卖出13.88亿元。

【基本面】经济端,国内疫情防控措施全面优化之后,1月制造业PMI和非制造业PMI均超预期重返扩张区间,且是去年10月以来首次重回50上方。随着2月各地逐渐进入正常生产和生活活动,2023年整体景气预期有望回升。政策端表现平平,尽管一直有声音传出要加大对消费的刺激,但仍未看到真正的政策出来,而且疫情三年以来对居民消费信心的打压也是很难短时间得到快速恢复的。

观点及建议:从当下来看,短期市场存有担忧,目前以IM为代表的中小板块表现强于IH。

贵金属:鲍威尔表示有必要加息更多,金银全线收跌

【今日行情】金银全线收跌。AU2304收盘价为412.70,收跌0.06%;AG2306收盘价为4993,收跌0.30%。隔夜美元指数小幅收跌,但未跌破103整数关口,十年期美债收益率在3.6%附近窄幅震荡。

【投资需求】在ETF持仓方面,2月7日全球最大黄金ETF—SPDR持仓增加2.9吨至920.82吨,全球最大白银ETF—SLV持仓增加80.09吨至14946.58吨。

【基本面】昨晚鲍威尔表示就业数据接连走强就有必要加息更多来使得通胀降温,但重申了通胀回落进程已经开始,整体市场解读为鹰。从今天金银的走势来看,对市场的影响有限,但因本周有多位联储官员发言,不排除出现接连更鹰的可能性,警惕因此使得市场预期发生阶段性的调整。中长期美联储2月连续第二次放缓加息,加息幅度为25个基点,目前已基本到加息的尾声。

观点及建议:从上周五晚上的回调至今,金银整体下跌,短期关注本周多位联储官员的公开发声。

焦炭:市场情绪走弱而价格坚挺,钢厂提产阶段原料刚需保证

价格:今日05合约收于2793.5,技术面在小级别当中明显摆脱区间突破上行,日线级别处于震荡中。港口准一级资源仓单成本2851元/吨。

需求端:焦炭市场暂稳运行,现阶段终端消费暂无明显回暖迹象,成材价格及销售情况依旧承压,影响钢厂补库心态谨慎,多维持刚需采购,部分有控制到货,

成本端:近日期货盘面大幅下跌以及原料市场价格回落,拖累焦炭成本端存在一定走弱预期,影响市场情绪回落,整体看焦炭供需面暂稳,后期关注钢厂开工以及成材销售情况。

观点:基本面情绪走弱,而价格稳定,盘面在回调后企稳,MACD止跌迹象明显,今日反弹。供需端均无较大矛盾。螺纹钢近期产量回升较快,原材料刚需较好,支撑价格。同时终端需求暂时仍没有看到亮眼的恢复速度,属于正常恢复节奏。未来一段时间钢厂对于原材料需求边际走强,而终端需求不确定,由此带来的盘面钢厂利润回落可能性较大。

螺纹钢:期螺低位回升,终端仍在复工进程中

价格:今日,黑色系各品种出现回升,原料端涨幅居前。在原料端提振下,螺纹钢2305合约白天震荡上行,收盘价4055元/吨。较昨结上涨39点,收涨0.97%。上海中天现货价4110元/吨,较昨日继续下降10元/吨。

供应端:目前供应处于节后复产周期,高炉、电炉开工率均出现小幅回升。上周螺纹钢产量为234.9万吨,环比增加7.67万吨。当下实际产量仍处于历史同期低位,低供应下矛盾积聚不算明显。未来需继续关注供应回升力度,不排除供应提升快于需求复苏的可能存在。

需求端:元宵节刚过,建筑工地工人逐渐有序复工,下游项目逐渐开启。根据调研,目前下游项目复工率为38.4%,昨日全国建材成交为6.89万吨。下游需求恢复偏慢,但未来需求好转预期仍难证伪。

观点与建议:目前成本端提供一定支撑,终端需求恢复仍难证伪,短期螺纹钢震荡整理,仍未走出趋势性行情。

原油:供应端扰动不断,原油企稳反弹

期货市场,布油建议关注40日均线附近的支撑情况,国内SC2303合约涨超2%,收盘价544.6。

宏观方面:上周五晚间公布的美国1月非农数据大超预期,新增非农就业人口暴增51.7万人,为2022年7月以来最大增幅,失业率为3.4%,为53年低点。

供应:土耳其,叙利亚强震对周边港口、管道等石油天然气设施产生影响,目前土耳其一个重要港口停运。挪威50万桶油田因技术故障停止生产。消息人士称欧佩克+联合部长级监督委员会(JMMC)会议议程上没有关于政策变化的讨论,没有就产量政策提出建议。欧佩克+联合部长级监督委员会(JMMC)将在4月举行下次会议。伊朗协议没有出现进展。欧盟同意对俄罗斯柴油出口实施100美元/桶的价格的上限。

需求:最新的EIA库存数据表明汽柴油等成品油消费萎靡。国内需求逐步恢复,汽柴油等消费逐步恢复。

库存端:截至2月3日,API原油库存降低218万桶,汽油库存上升526万桶,馏分油库存上升111万桶。

观点及建议:土耳其和叙利亚发生强震,供应端短期受到影响,但这些影响都是短期的,中长期还是要看需求端的恢复情况。今日API库存数据显示原油库存下降,一定程度上利好油价,短期我们预计原油震荡反弹走势并未被破坏。

甲醇: 煤炭价格弱势,甲醇震荡调整为主

期货市场,甲醇2305合约小幅收跌,收盘价2645,关注40日均线附近的支撑情况。张家港地区参考价格2700-2710元/吨附近现汇出罐。

供应端:中国甲醇产量为152.25万吨,较上周减少0.89万吨,装置产能利用率为75.41%,环比-0.58%。

需求端:本周国内甲醇制烯烃装置产能利用率较上周走低。周内虽兴兴能源负荷稍有提升,青海盐湖周内重启,但大唐国际装置持续停车且内蒙古久泰装置负荷下降,其他装置均维持前期水平生产。

库存:甲醇港口库存较节前表现去库,假期受天气影响,频繁封航影响港口卸货速度,使得江苏及浙江到货数量略少,主流终端刚需持续消耗,华东区域整体宽幅去库。

估值:甲醇上游煤炭季节性有走弱的迹象,甲醇利润有所修复;下游MTO利润不断收缩,限制甲醇价格上涨的空间。

观点及建议:甲醇目前的基本面趋于平衡,MTO装置目前利润欠佳,恢复较慢,关注传统需求春节后的启动。原油连续反弹两天,甲醇也一直处于震荡调整的原因就在于成本端煤炭价格持续弱势,甲醇成本支撑不明显。短期我们预计在多空交织的基本面下,甲醇价格依旧震荡调整为主。

棕榈油:棕油供应担忧再起,但国内高库存仍存在压制

棕榈油2305合约日内涨1.39%,收盘8030元/吨,广州市场棕榈油7960元/吨。

最新消息:据外媒报道,随着印尼将更多棕榈油用于国内市场,给棕榈油行业带来新的冲击波。本月起印尼生物柴油中棕榈油的掺混比例从30%提高至35%。预计B35将在2023年将使用于燃料的棕榈油数量增加20%。这将限制其出口能力,预计该国2023年的出口量将下降约20%。

供应:2月第一周马棕出口环比增加,棕榈油需求或逐渐好转;2月底前棕榈油仍处于季节性减产期,供应相对存在支撑;不过二季度随着更多外国劳工进入马来,加上季节性减产时间结束,棕榈油产量将进入恢复期。但印尼近期表示要限制棕榈油出口,或影响印尼棕油供应,关注政策的后续变动。

国际消息:供应增加原油期价持续下行,美联储继续收紧货币政策的国际宏观压力下,国际植物油市场整体偏弱运行,未能给国内植物油带来利多指引。

国内情况:春节期间全国重点零售和餐饮企业销售额同比增长6.8%,后市需求有回升预期,再加上学校开学,或提振小部分油脂需求。

总结:棕榈油自身基本面多空交织,建议仍维持区间观点对待。

观点及建议:短期处于区间震荡的上行阶段,建议短线反弹思路对待。

豆粕:3月以前成本端扰动仍存,豆粕维持高位运行

豆粕2305合约日内跌0.36%,收盘价3866元/吨,张家港市场豆粕4560元/吨。

最新消息:受节后补库需求支撑,豆粕成交明显放量。2月7日国内主流油厂豆粕成交放量增加,成交量为1015500吨,较上日增加803100吨,大增378%,创逾两年最高水平。现货成交量为39000吨,较上日减少4400吨。基差成交量为976500吨,较上日增加807500吨。

产地原料端:阿根廷所仍饱受干旱威胁,近一半的大豆作物状况不佳或非常糟糕;且巴西大豆收割进度稍慢,天气升水仍在支撑美豆期价,不过美豆需求或随着巴西大豆的上市而转弱,从而压制大豆价格。

国内供应:美国及巴西大豆排船或装船进度较慢,一季度到港量会有减少,且春节过后中下游仍存在备货不足情况,豆粕累库现象或小幅好转;但巴西大豆丰产在即,进入巴西豆供应期时,伴随着大豆到港,国内供应压力或逐渐增大。

需求端:生猪产能端供应压力较大,猪肉价格回落,对豆粕需求暂无提振;且节后补货逐渐完成后,豆粕进入消费淡季,需求逐渐走弱。

总结:豆粕依旧维持近紧远松的供应格局,供应宽松的格局或将等到巴西大豆上市才逐渐兑现,短期暂时未迎来反转,预计维持高位震荡。

观点及建议:豆粕维持近紧远松格局,短期震荡整理思路对待。